一、主要税费种类

房地产开发涉及税费种类

房地产开发涉及契税、城镇土地使用税、耕地占用税、印花税、增值税、城市维护建设税、教育费附加、地方教育附加、房产税、土地增值税、企业所得税等诸多税费。

三大税种:增值税、土增税、所得税

增值税:房地产公司将不动产交付给买受人的当天为应税行为发生的时间节点,该时间节点之前收取的款项为预收款,应预缴增值税。(预收账款为负债类三级科目)纳税人适用一般计税方法的,按9%的适用税率计算,适用简易计税方法的(开工日期在2016年4月30日前的老项目),按5%的征收率计算。

增值税率变化历史沿革

税率历史沿革:营改增以后

2016年5月1日起,房地产开发企业中的一般纳税人(以下简称一般纳税人)销售自行开发的房地产项目税率为11%。《营业税改征增值税试点实施办法》第十五条

自2018年5月1日起,税率为10%。《财政部税务总局关于调整增值税税率的通知》(财税〔2018〕32号)第一条

自2019年4月1日起,税率为9%。《财政部税务总局 海关总署关于深化增值税改革有关政策的公告》(财政部税务总局 海关总署公告2019年第39号)第一条

增值税

预缴时间节点:预售

清缴时间节点:交房

计税主要影响因素:销售收入、建安成本、土地价款,按销项收入抵扣当期进项税额后的余额计税。

土地增值税

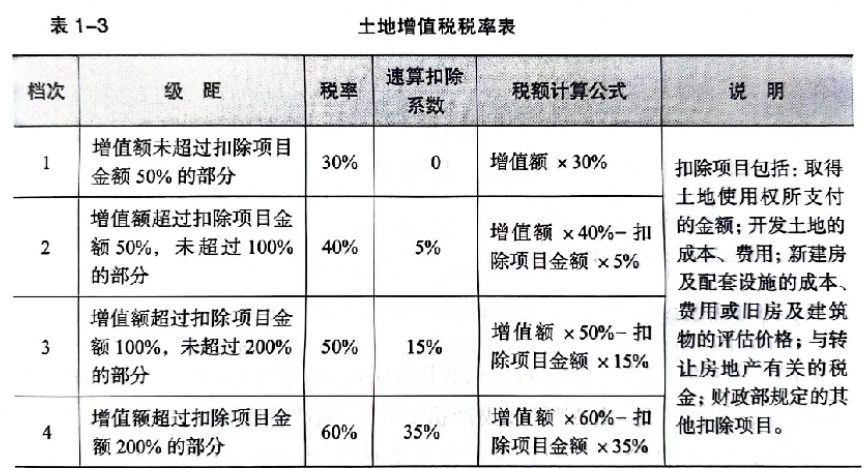

土地增值税:有偿转让国有土地使用权及其地上建筑物和其他附着物产权时,取得增值收入的一方应该缴纳土增税。土增税的税率按照增值率实施累进税率,增值率为增值额与可抵扣成本项目之比。

土地增值税税率表

预缴时间节点:预售

清缴时间节点:完成销售(比例85%或未达85%或剩余房屋自用的、取得预售许可满三年的、申请税务注销登记的)

影响因素:

收入及可抵扣成本项:应税收入(不含增值税收入)、扣除项目(拿地成本、建安成本、及20%加计扣除、相关税金)

税率:明确收入及可扣除项后确定适用累进税率可计算应纳税额。

房地产开发不同阶段的土增税政策

①、净地未开发阶段直接转让时:《国家税务总局关于印发《土地增值税宣传提纲》的通知》(国税函发[1995]110号)(下称“110号文”)第六条第(一)项规定:对取得土地或房地产使用权后,未进行开发即转让的,计算其增值额时,只允许扣除取得土地使用权时支付的地价款、交纳的有关费用,以及在转让环节缴纳的税金。

②、只进行土地一级开发即转让时:根据110号文第六条第 (二)项规定: 对取得土地使用权后投入资金,将生地变为熟地转让的,计算其增值额时,允许扣除取得土地使用权时支付的地价款、交纳的有关费用和开发土地所需成本再加计开发成本的 20%以及在转让环节缴纳的税金。

房地产开发不同阶段的土增税政策

③、购买在建工程继续建设并转让时:根据《国家税务总局关于土地增值税若干具体问题的公告(征求意见稿)》八、关于企业购买在建房地产开发项目后进行继续建设再转让土地增值和的问题:企业购买在建房地产开发项目后,继续投入资金进行后续建设,达到销售条件进行商品房销售的,其购买在建项目所支付的价款及税金允许扣除,但不得作为取得土地使用权所支付的金额和房地产开发成本加计 20% 的扣除;后续建设支出扣除项目的处理按照《土地增值税暂行条例》第六条及《土地增值税暂行条例实施细则》第七条相关规定执行。

企业所得税

房地产开发企业的企业所得税税率为25%。

预缴时间节点:预售

清缴时间节点:交房

影响因素:不含税销售收入(含公共维修基金等计入开发产品价内的销售收入)、不含税成本(土地成本、工程成本、建安费用、土增税等)

其他税种

①、契税:房地产开发企业作为土地受让者时,需缴纳契税,计税依据为市场价格或差额,计征契税的成交价格不含增值税,税率3%~5%,征收机构为土地所在地的主管税务机关。涉税阶段:土地取得环节。

②、印花税:取得土地、房屋销售、建设工程分包合同等凡涉及合同、产权转移书据等印花税法规定的应税对象,双方均需缴纳印花税。金融借款合同印花税税率为借款金额的0.05‰,设计合同、建安合同的税率为0.3‰,房屋买卖合同的税率为0.5‰,未售房屋出租的税率为1‰。

③、房产税:自用房屋按照原值一次性减除10%~30%后的余值以1.2%的税率缴纳房产税;房屋出租的,按照租金的12%缴纳房产税。

二、税务成本对商业决策的影响案例——以法拍抵债资产转让为例

案例

A公司2016年9月通过法院判决取得某公司写字楼(未装修)一座,折合价款8000万元,该写字楼已过户至A公司名下。

2019年6月A公司由于资金紧张欲出售该写字楼给B房地产开发公司,B公司看中该写字楼周边便利的交通环境能够提升写字楼精装修后升值空间。鉴于该写字楼目前评估价值11000万元,且A公司账面除该写字楼外,并无其他实质性资产,A公司实收资本1000万元,双方拟定以股权转让方式完成该笔业务交易,股权转让价值12000 万元。假如您是B公司,需判断是否值得投资。

税务成本分析

假设:装修成本4000万元,销售收入2亿元;

①、增值税:销项税额为含税售价2亿元的不含税价20000万元/(1+9%)乘以税率9%等于1651.38万元,假设进项税额为500万元,则应交增值税金额为销项税额减去进项税额等于1151.38万元;

问题:以物抵债的账面购置成本如何计算抵扣进项税额?

答:因以物抵债以判决书过户,对债务人来讲不产生收益,过户转让中不涉及开具增值税专用发票,故不能抵扣进项税额。

②、土增税:

第一步:计算增值率,确定适用增值税率,增值率为增值额与可抵扣成本项目之比

其中:

土地增值税清算收入为销售收入2亿元减去增值税销项税额1651.38万元,等于18348.62万元;

土增税扣除项目为13488.17万元,构成如下:1、购入成本8000万元;2、装修成本4200万元(含20%加计);3、房地产开发费用(指销售费用、管理费用、财务费用,按1、2项目之和的10%计) ;4、应交城市维护建设税、教育费附加、地方教育附加为138.17万元;

*此处只有装修成本可加计20%。

增值额为清算收入18348.62万元减去扣除项目13488.17万元等于4860.45万元;

增值率为增值额4860.45万元除以抵扣项目13488.17万元等于36.03%,不超过50%,可得适用第一档土增税税率,为30%。

应交土增税金额为增值额4860.45万元乘以30%税率等于1458.14万元。

③、净投资收益率

账面利润为5252.31万元,减去应交企业所得税25%后得账面净利润3939.23万元,减所有其他税费后得实际净利润939.23万元。

净投资收益率为实际净利润除以总投资金额即939.23万元除以(12000万元+4000万元-A公司实收资本1000万元)乘以100%等于6.26%。

2023年8月21日贷款市场报价利率(LPR)为:1年期LPR为3.45%。

三、最新金融机构不良债权以物抵债有关税收政策

金融机构不良债权以物抵债税收政策

《关于继续实施银行业金融机构、金融资产管理公司不良债权以物抵债有关税收政策的公告》(财政部 税务总局公告2023年第35号)

1、银行业金融机构、金融资产管理公司中的增值税一般纳税人处置抵债不动产,可选择以取得的全部价款和价外费用扣除取得该抵债不动产时的作价为销售额,适用9%税率计算缴纳增值税。

2、对银行业金融机构、金融资产管理公司接收、处置抵债资产过程中涉及的合同、产权转移书据和营业账簿免征印花税,对合同或产权转移书据其他各方当事人应缴纳的印花税照章征收。

《关于继续实施银行业金融机构、金融资产管理公司不良债权以物抵债有关税收政策的公告》(财政部 税务总局公告2023年第35号)

3、对银行业金融机构、金融资产管理公司接收抵债资产免征契税。

4、各地可根据《中华人民共和国房产税暂行条例》、《中华人民共和国城镇土地使用税暂行条例》授权和本地实际,对银行业金融机构、金融资产管理公司持有的抵债不动产减免房产税、城镇土地使用税。

《关于继续实施银行业金融机构、金融资产管理公司不良债权以物抵债有关税收政策的公告》(财政部 税务总局公告2023年第35号)

5、本公告所称抵债不动产、抵债资产,是指经人民法院判决裁定或仲裁机构仲裁的抵债不动产、抵债资产。其中,金融资产管理公司的抵债不动产、抵债资产,限于其承接银行业金融机构不良债权涉及的抵债不动产、抵债资产。

6、本公告执行期限为2023年8月1日至2027年12月31日。本公告发布之前已征收入库的按照上述规定应予减免的税款,可抵减纳税人以后月份应缴纳的税款或办理税款退库。